La pandemia di COVID-19 ha causato una crisi senza precedenti che ha colpito le economie globali e i mercati finanziari. A differenza degli shock economici del passato, che sono stati spesso scatenati da fattori prevedibili, se non familiari, la fonte dell'attuale crisi è una pandemia senza precedenti storici recenti. Finora, la difesa contro questo virus è stata economica piuttosto che farmaceutica.

Di conseguenza, vi è stato un effetto paralizzante su quasi tutti i settori, e sono pochissimi gli attori del mercato che non sono stati colpiti. Questo rappresenta un importante enigma per gli investitori, in termini di come affrontare la crisi, proteggere gli investitori e persino identificare le opportunità.

Al fine di capire come gli investitori stanno affrontando questa sfida e, in particolare, come intendono approcciare il tema della valutazione, abbiamo chiesto ai nostri contatti dei fondi di investimento in tutto il mondo di compilare un questionario per scoprire il loro punto di vista, che è risultato interessante e a tratti sorprendente.

I partecipanti

La maggior parte dei partecipanti al sondaggio (il 64 %) dichiara di essere un general partner o un investment fund manager. Di questi un terzo sono manager di private equity e private debt fund.

La prospettiva offerta è prevalentemente quella dei mercati sviluppati, con il 52% dei partecipanti che opera nel mercato nordamericano e il 41% in Europa occidentale. Circa il 19% dei partecipanti ha come target i mercati "globali".

Un 2020 negativo, ma con una percezione di miglioramento sul lungo termine

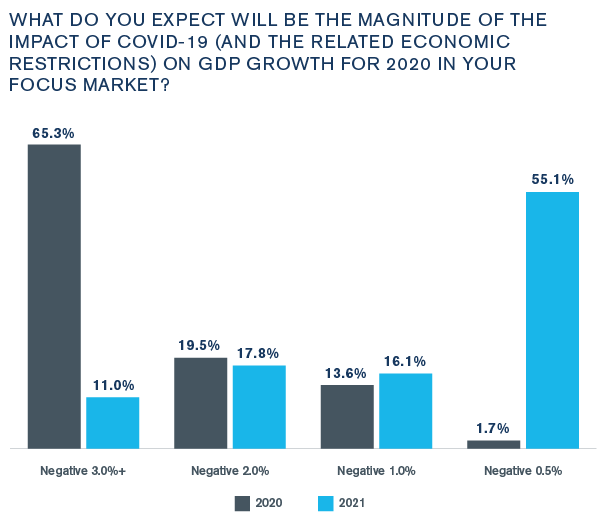

Con la pandemia di Coronavirus che ha bloccato diversi segmenti delle principali economie, molti dei partecipanti si aspettano una contrazione della crescita del PIL nel loro segmento di mercato quest'anno. Questa non è una grande sorpresa, poiché la maggior parte di loro ha come target principale per i propri investimenti i mercati degli Stati Uniti e dell'Europa, che sono stati entrambi gravemente colpiti dal virus.

Di conseguenza, la maggior parte degli intervistati (il 65%) prevede che il Covid-19 porterà a una decrescita del-3% del PIL quest'anno, nei rispettivi mercati chiave. Il 33% prevede contrazioni del 2% o 1% e solo il 2% degli intervistati prevede una contrazione del PIL del proprio mercato di appena 0,5%.

Tuttavia, su un periodo di tempo più lungo, questa percezione migliora. Alla domanda su come potrebbe essere influenzata la crescita del PIL nel 2021, la maggior parte degli intervistati (il 55%) si aspetta che il virus avrà un impatto negativo di appena 0,5%. Tuttavia, l'11% degli intervistati prevede che la pandemia avrà ancora un impatto significativo il prossimo anno, con una contrazione del 3% del PIL.

Considerazioni riguardo al valore

Con questo sondaggio, abbiamo voluto analizzare il punto di vista degli investitori su come la pandemia di Coronavirus influenzerà le valutazioni. Alla domanda su quali sono i fattori da considerare nella la valutazione del fair value, il più importante è risultato essere l'impatto che la crisi avrà sui flussi di cassa per il primo e il secondo trimestre 2020 (14%).

Tuttavia, quasi la metà degli intervistati (il 47%) ha selezionato insieme a questo fattore i cambiamenti di capitalizzazione di mercato da un trimestre all'altro, le riserve di liquidità in esaurimento e l’aumento di spread e variazioni nella qualità del credito. Tutte queste problematiche sono probabilmente effetti a catena derivanti dagli impatti immediati che il Coronavirus sta avendo sui flussi di cassa per tutti i tipi di attività.

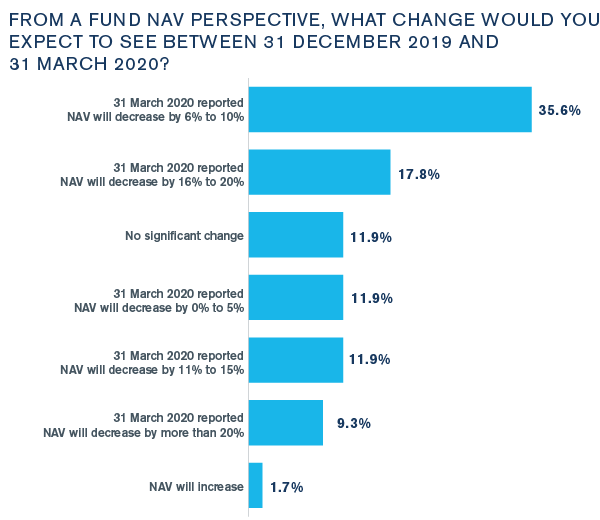

Rimanendo sul tema del valore, la maggior parte di chi investe in fondi chiusi ha ancora trovato i NAV utili per prendere decisioni di investimento (87%), rispetto al 13% che considera i NAV irrilevanti a causa del “blocco” dei fondi chiusi, ossia che non consentono l’uscita prima della scadenza.

Detto questo, una significativa maggioranza (86%) prevede che i NAV diminuiranno significativamente tra il 31 dicembre 2019 e il 31 marzo 2020. Di questa cifra, quasi la metà prevede che i NAV diminuiranno fino al 10% con la maggior parte (36%) che anticipa cali tra il 6% e il 10%. Cosa preoccupante, il 9% degli intervistati prevede che i NAV diminuiranno di oltre il 20%.

Sebbene sembri una prospettiva cupa per molti fondi e i relativi asset, i partecipanti si sono dimostrati in qualche modo pragmatici nel dare opinioni sui fallimenti aziendali. Alla domanda sugli investimenti in cui il potenziale risultato è binario (semplicemente se la partecipata sopravviverà o meno), il 63% ha affermato che avrebbe ancora bisogno di fare un'analisi dello scenario per prendere una decisione ponderata, mentre il 10% ha ammesso di non saper decidere per nessuna delle due opzioni, il che suggerisce che c'è ancora molto da capire di questa crisi senza precedenti.

Complessivamente, alla domanda sul fair value degli investimenti alla fine del 2020, la maggior parte dei partecipanti è stata ottimista sul fatto che valessero più del 31 marzo 2020 (57%), ma il 46% di questi non si aspetta che i valori recuperino i livelli pre-crisi visti alla fine del 2019. In termini di fair value, solo l'11% prevede che i propri investimenti avranno un valore maggiore dopo la crisi rispetto a prima, con il 26% che prevede valori complessivamente inferiori. Considerando le previsioni del gruppo per i NAV in calo, questo rivela preoccupazioni per il limitato impatto che una ripresa post-crisi potrebbe avere sulle attività.

In attesa di una nuova normalità

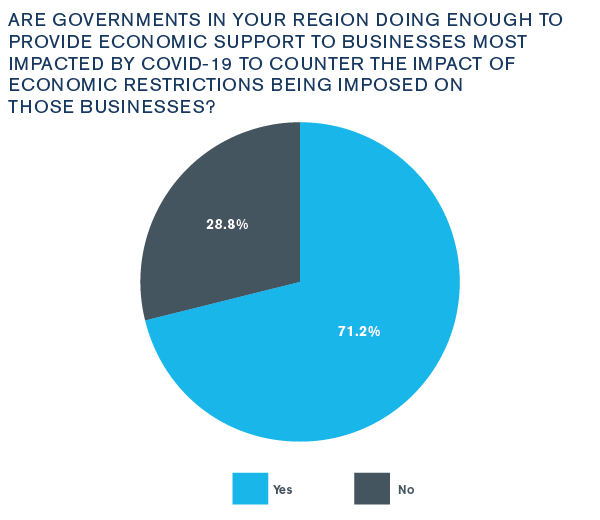

Sia la Federal Reserve americana che la Banca Centrale Europea hanno messo in atto misure senza precedenti in risposta alla pandemia. Considerando che la maggior parte del gruppo intervistato si concentra sugli investimenti negli Stati Uniti e in Europa, queste misure sono state ampiamente apprezzate, con il 71% degli intervistati che ritiene che sia stato offerto un sostegno economico sufficiente nelle loro regioni.

Sebbene in alcuni paesi vi siano segnali incoraggianti, dove i contagi stanno iniziando a diminuire, il 71% dei partecipanti si aspetta che il distanziamento sociale continui per almeno i prossimi tre mesi nel proprio Paese, con il 21% che prevede che le misure durino in totale sei mesi.

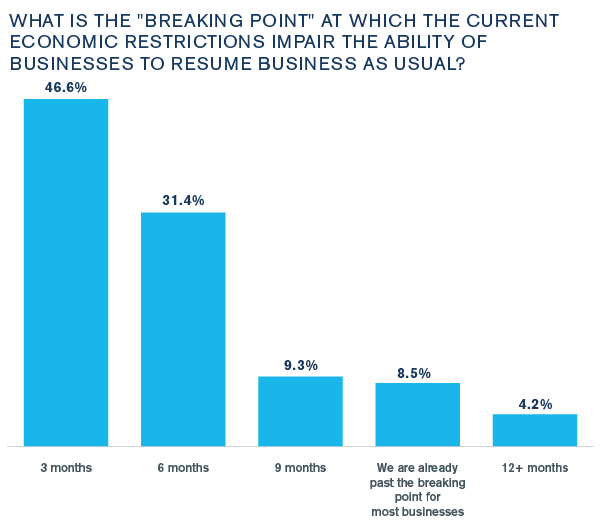

Elemento preoccupante, alla domanda su quanto tempo hanno le aziende prima di raggiungere il punto di rottura in base alle misure attuali, la risposta di tre mesi è stata l'opzione più popolare per il 46% degli intervistati. Un altro 31% ritiene che le aziende abbiano più tempo, sei mesi, ma l'8% degli intervistati ritiene che abbiamo già superato il punto di non ritorno per alcune aziende.

Infine, una nota positiva, i partecipanti ritengono che i private capital stiano facendo proprie le pratiche di qualità Environmental, Social e Governance durante questa crisi. Quando è stato chiesto in che misura fosse vero, il 32% ha risposto "in gran parte" mentre il 30% ha concordato che la maggior parte delle società di capitali stia agendo nei migliori interessi in materia di salute e sicurezza delle loro comunità, pur non essendo negli interessi della propria situazione finanziaria farlo.